[ad_1]

![「家業継承、競争力育てる」vs「日本はそうして活力失った」…相続税めぐり議論=韓国 家業継承に懐疑的意見を出したロック・アンド・ロック創業者のキム・ジュンイル氏。[中央フォト]](https://jp24h.com/wp-content/uploads/2021/05/20210503112825-1.jpg)

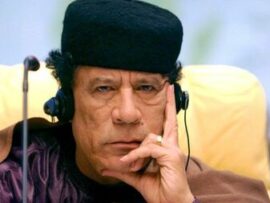

家業継承に懐疑的意見を出したロック・アンド・ロック創業者のキム・ジュンイル氏。[中央フォト]

李健熙(イ・ゴンヒ)サムスン会長の遺産に対する寄付・相続計画が最近発表され経営界で適正相続税議論に再び火がついた。韓国の相続税率が経済協力開発機構(OECD)加盟国のうち最高水準のため、家業継承を通じた事業の永続性に支障が生じかねず、国家経済にも悪影響を与える恐れがあるというのが経営界の主張の核心だ。

韓国経営者総協会(経総)は2日、「国際比較による韓国相続税制改善案」を発表し、「外国より不利な相続税制改善が必要だ。子女に相続する際の税金負担を減らし円滑な企業継承を助けているOECD加盟国の事例を導入すべき」と主張した。経総はOECD36カ国のうち13カ国には相続税がないという点と、韓国の大企業・中堅企業相続時は最高税率が60%まで上がり世界で最も高いという点、相続税控除要件が厳しいという点などを指摘した。

経総によるとOECD加盟国のうち韓国より1人当たり国内総生産(GDP)が多いイスラエル、ニュージーランド、ノルウェー、オーストリアなどは相続税がない。相続税がある国も子女に企業を譲る時は税率を割り引くというのが経総の説明だ。経総のハ・サンウ経済調査本部長は「相続税最高税率をOECD平均である25%水準に下げ、筆頭株主の株式相続に対する税率割り増し(最高50→60%)を廃止すべき。不可避な企業売却を防止し安定した企業経営維持を支援するために相続税分割納付期限も5年から10年に伸ばすべき」と主張した。

◇「相続税控除要件も厳格」

韓国は中小企業に対しては家業継承に向けた相続税控除制度を備えている。相続税を少なくするためには事業を受け継いだ子女が7年以上業種変動なく会社を経営しなければならず、同じ期間に雇用規模を維持しなければならない。このため自発的退職者が出たときには時間の余裕なく補充することになり、後の追加採用の余地がそれだけ減るというのが業界の不満だ。法務法人太平洋で家業継承チーム長を務めるイム・チェウン弁護士は「子女に多くの財産を譲りたいという事業家の意志が成功の原動力になり、それが経済発展に寄与するという点も相続税改編で考慮する必要がある」と話した。

◇「筆頭株主だけが企業の主人なのか」

経営界のこうした主張に対する反対世論もある。経済正義実践市民連合のオ・セヒョン財閥改革本部チーム長は「富による経済的不平等問題を少しでも調整できる相続税制度は必要だ。中小企業の継承控除制度拡大に対しても原則的に反対の立場」と明らかにした。経実連は先月李健熙会長の遺産処分計画が発表された際に、「公益財団を活用して相続税を回避する小細工をしなかったという点では評価に値する」としながらも、「相続税納付と寄付そのものに対しては肯定的な部分があるが、これを息子である李在鎔(イ・ジェヨン)サムスン電子副会長の赦免の口実として活用してはならない」と主張した。オ氏は「特に上場企業になるほどに大きくなった企業はだれであれ該当事業に関心がある人が飛び込んで経営権を持ち運営できる水準に達している。既存の筆頭株主とその家族だけが会社の主人という観点から相続税改編を論じるのは望ましくない」と反論した。

創業者が直接「家業継承は時代遅れな選択」と明らかにした事例もある。密閉容器メーカーのロック・アンド・ロックを創業したハナコビのキム・ジュンイル会長は3月に中央日報とのインタビューで「会社の成長と発展のためには経営能力が立証された資本に渡した方が良い」と話した。彼は2017年に会社の経営権と株式を香港系ファンドに売却した。これまで経営界は相続税負担のため家業を継承できない代表事例としてロック・アンド・ロックを挙げてきた。だが、彼は「日本は数百年間家業継承の伝統を守ってきたが経済活力を失って後退していないか」という意見を出した。

[ad_2]

Source link